北京时间6月3日,Zoom公布了2020年第一季度财报。从财报来看,Zoom营收和净利润均获得大幅增长,延续了上个季度的增长态势。

据美股研究社调查显示,财报公布后,Zoom盘后股价曾一度爆涨,甚至突破52周最高价212.69美元。 不过,在财报电话会议期间,因为Zoom披露了高于预期的云计算服务成本以应对需求激增,促使其股价在交易中下跌了逾2%。截至目前,跌幅收窄至1.64%,报204.68美元。

图源:雪球

实际上,在今年疫情影响全球的大环境之下,Zoom股价一路高歌猛进,今年迄今涨幅扩大至近200%,成为资本市场上亮眼的一道风景线。要知道,上市的时候,Zoom在其招股书中写到,到2022年其潜在市值预计为430亿美元。但仅仅过去一年,Zoom的股票市值已经增长了四倍多,目前市值已超580亿美元。股价在突破200美元关口之后,续刷历史新高。

发展至今,Zoom这家独角兽公司的狂奔劲儿依然清晰可见,甚至被分析师认为是视频通信业的特斯拉。但在火热度不减的视频会议领域,Zoom这股劲儿到底能持续多久?亮眼财报背后,又隐藏着哪些值得关注的价值点?

营收大超市场预期 净利润同比大增134倍

财报显示,Zoom第一财季总营收为3.28亿美元,与去年同期的1.22亿美元相比增长169%,超出分析师普遍预期的2.03亿美元;归属于公司普通股股东的净利润为2700万美元,比去年同期的20万美元相比增长134倍。

每股收益为0.09美元,分析师普遍预期,相比之下去年同期为零;经调整后的每股收益为0.2美元,是市场预期0.09美元的20倍以上。

尽管一季度的营收录得了大幅增长,但我们看到营收成本由上年同期的2410万美元同比增长了330%至1.04亿美元。毛利润为2.24亿美元,相比之下去年同期为9788万美元,但毛利率从上年同期的80.2%降至68.4%。

截至第一财季末,Zoom员工人数超过10人的客户达到26.54万个,同比增长了354%。769个客户在过去12个月中贡献了超过10万美元的营收,同比增长约90%。

对于下一季度的业绩展望,预计总净营收将达4.95亿美元到5亿美元,运营利润预计将达1.30亿美元到1.35亿美元,每股收益预计为0.44美元到0.46美元。而在2021财年,Zoom全年总净营收预计将达17.75亿美元到18亿美元,运营利润预计将达3.55亿美元到3.8亿美元,每股收益预计为1.21美元到1.29美元。今年3月,该公司曾预测本财年每股收益为0.42美元到0.45美元,营收为9.05亿美元至9.15亿美元。

从这些关键数据来看,Zoom新一季的这份财报算得上是一份亮眼的数据,营收和净利润均大幅增长。财报公布后股价的应声上涨,更是看出了市场似乎已经无视所有的估值逻辑。但后续股价的下跌也表明了,Zoom亮眼的财报背后仍然难以隐藏其面临的风险。

疫情之下开启增长加速度 能否持久值得关注

在全球各地居家隔离令的下,Zoom各项数据都大幅增长。虽然此次财报,Zoom并没有公布活跃用户数量,但据Apptopia的数据估计,截至5月27日,Zoom的移动应用拥有1.73亿月度活跃用户,远高于3月4日的1400万人。此前的一些数据也显示,今年4月份Zoom拥有超过3亿活跃用户使用Zoom视频会议服务,而这一数据在去年12月时仅为1000万人次,短短数月暴涨3000%,受欢迎程度可想而知。与此同时, 一季度营收也同比增长169%。Zoom也顺理成章的成为了是疫情期间曝光率最高的公司之一。

但Zoom各项数据的大幅增长,与疫情的推动息息相关,这一高增长是否能够持久,市场尤为关注。虽然,疫情之火点燃了视频会议市场,使得行业的普及度进一步渗透,但一些观点认为,疫情下的封城将无法令Zoom长久受用户欢迎。毕竟,疫情终将过去,一旦全球疫情得到有效控制,社会也将重回轨道。即便是目前不少雇主开始认真考虑远程办公方式的永久性使用,但这都不足以取代线下的工作方式。届时,很多现时使用Zoom的人们很有可能会放弃对它的使用。有投资者认为,疫情过后Zoom的每日使用量将接近1000万而非2亿。

那么,随着人们兴趣的减弱,Zoom的股价随之下跌也会是大概率事件。即使未来五年预测溢利增长平均每年32.5%,有关增长可能也难以维持现有市盈率水平。

更加值得关注的是,如果没有疫情的因素在内,Zoom一季度的增长或许并不会这么好看。从Zoom前几个季度的财报来看,Zoom的营收增速已经在走下坡通道。2019年Q1至Q4的营收增速分别为103%、96%、85%、78%,2020年一季度在特殊的市场环境之下的强劲增长,显然不足以支撑其已经走出营收增速走下坡路的说法。

而且视频会议领域的竞争对手,个个都不是善茬,大多数为互联网或者科技巨头,这使得Zoom未来的持续增长又多了一层不确定性。

安全措施遭市场强烈质疑 巨头围攻下该如何求生?

不能否认,疫情期间Zoom意外获得了众多用户。不过,这些用户中即有付费也有免费的,且免费用户依然占据了绝大部分。大量免费用户的存在,除了被视为是Zoom的竞争优势之外,实际上,还存在这两方面的挑战。

一方面,太多的免费用户意味着Zoom 要承担巨大的成本压力,以维持用户的指数增长。财报显示,一季度的营收成本为1.04亿美元,同比激增330%。过高的成本,会影响企业的利润率,一季度Zoom利润率的明显下滑也较好的证明了这一点。为了为越来越多的新用户提供服务,Zoom除了运营着自己的数据中心,也在使用亚马逊AWS和微软云计算服务,并在4月份将甲骨文列为服务供应商。这样看来,未来几个季度的利润率可能还会下降。事实上,这也意味着,免费用户对Zoom这样的to b公司来讲并没有过多的意义。

另一方面,免费的用户使用Zoom的视频会议功能很简单,无需注册,便可参加会议。这也给不法分子制造了参加会议的机会,使得部分用户受到了隐私安全问题的困扰。前不久,由于安全性相关忧虑导致投资者抛售股票的现象,也反应了Zoom正面临着这一挑战。虽然,近期Zoom表示对付费用户及学校等机构的视频通话进行加密,但免费用户并没有这一服务,无形之中会降低用户的忠诚度。

而就在Zoom陷入隐私安全问题遭市场强烈质疑和批评时,知名巨头Facebook加入战线,推出新产品Messenger Rooms。除此之外,在整个市场上,用户选择的视频会议服务商依然众多,微软旗下Skype和Teams应用程式、思科旗下Webex、Adobe Connect、 LogMeIn旗下GoTo Meeting,这些巨头凭借着自身多年积累下来的用户和资源,都想在视频会议应用市场上分得一杯羹。面对Zoom的持续爆红,谷歌打出了“围追堵截”牌,同时,谷歌、微软、思科、Facebook甚至FBI等都发出禁止使用命令。

而且,本身进入视频会议市场的门槛并不高,今后可能会有更多的平台会涉足这个领域。当下,除了这些科技巨头之外,还有众多其他平台提供类似功能,比如半个竞争对手Slack。这样的发展形势之下,Zoom要想维持自身市场份额今后将面临的挑战将更大。

放弃互联网土壤丰富的中国市场 对zoom来讲意味着什么?

前不久,有外媒消息显示,Zoom禁止中国用户注册个人账号,与此同时,企业账户仍可以注册,但需要通过Zoom在中国的授权销售代表完成。Zoom的这一态度转变,说明了在中美关系冲突的当下,Zoom选择放弃了目前做的并不是很好的亚太市场,转向欧美阵营。这意味着,Zoom将失去偌大的中国市场。

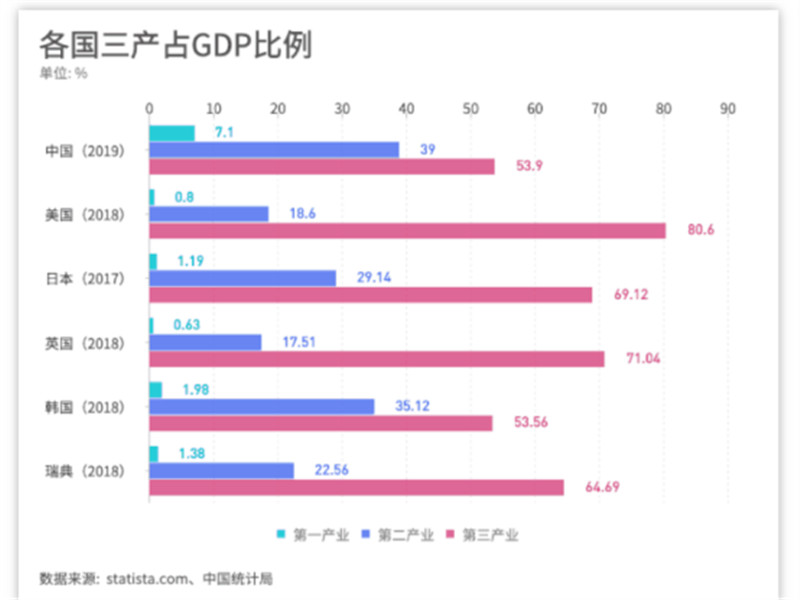

数据显示,中国视频会议市场规模约占全球市场规模的10%-15%。从复合年增长率上看,已经由2011年的45.5亿元发展至2018年的160.2亿元,实现了近20%的增长,预计未来几年还将呈现快速发展的势头。

Zoom在国内市场确实做得不够好,但也不能说Zoom就没有希望,只不过,要想做好势必要在营销上下大力气。毕竟,国内市场上阿里钉钉、腾讯、华为等也都试图遏制住Zoom增长势头,来保证自身在视频会议的市场。数据显示,目前国内排名第一的协同办公应用为钉钉,用户数量和企业数量分别超过2亿和1000万,企业微信的月活跃用户也已达到6000万,真实企业数已经达到250万。春节期间,华为云WeLink新增企业用户数十万,新增日活用户数超100万,业务流量增长50倍。作为一个后来者,可以说,华为WeLink取得了一个不错的成绩。

随着如今Zoom向欧美阵营的转向,日后,再想要回过头来打入国内市场,恐怕会相当不容易。不管怎么说,中国的互联网土壤丰富,世界领先,如果Zoom对这样一个使用群体庞大的市场降低了关注度,绝对是一件非常可惜的事情。

结语:

分析师对Zoom的发展前景看法不一。目前,在华尔街22位分析师的评级中,有2个卖出评级,13个持有评级和7个买入评级,共识建议仍为“持有”。 近日,分析机构Rosenblatt也上调了对Zoom视频通信的目标价。总体来讲,Zoom在分析师的眼里仍然较为乐观。

从行业前景来看,根据Forst&Sullivan在2018年发布的《全球视频会议市场研究报告》,全球视频会议市场规模在2012年-2016年期间,以7.5%的符合年增长率从319亿美元增长至426亿美元。预计从2017年到2021年,全球视频会议的年增长率将达到8.3%或更高。这意味着,Zoom具有的市场发展潜力依然值得期待。

当前的视频会议市场聚集了传统视频会议厂商、互联网巨头、新型创业公司,这也是目前这一领域的主要竞争格局。庞大的市场里,用户需求复杂。许多企业虽然能够借疫情起势,但要想一家独大仍然较难。

疫情终将会褪去,能够持续在视频会议市场中占据主导地位的,毋庸置疑应当具备技术、资金、用户方面的优势。不能否认,眼下竞争的优势仍然较为明显。但最终的市场格局,还要看接下来这场掺杂着巨头混战的战役究竟会打向何方。

本文来源:美股研究社,转载请注明版权